【インボイス制度】経過措置・少額特例の適用に領収書は必要なのか?

インボイス制度が始まる前(~2023年9月)までは、経費等について、その支払金額が3万円未満の場合、一定事項を記載した帳簿の保存のみで仕入税額控除が認められる特例が認められていました。

3万円未満の場合、領収書等がなくても、記帳さえちゃんとしていれば仕入税額控除が認められていたわけですね。

ところが、インボイス制度の開始により、この特例は無くなりました。

・・それでは、インボイス(=T番号付きの領収書等)が無いと一切仕入税額控除がNGとなったかというと、そういうわけでもなく、『経過措置』や『少額特例』と言われるルールが新たにできて、一部手当はされることになりました。

3万円特例が無くなって、そして新たな特例が二つ出てきて、「結局、領収書等は必要なのか??」というのがごちゃごちゃになっているように思います。

整理が必要だと思いますので、今回はこの点について解説いたします。

経過措置と領収書等

ここでいう『経過措置』とは、T番号が無くても80%(50%)の仕入税額控除は認めるという特例のことです。

詳しい解説はこちらの記事をどうぞ。

この経過措置の適用を受けるためには、領収書等が『区分記載請求書』の形式を満たしていることが必要となっています。

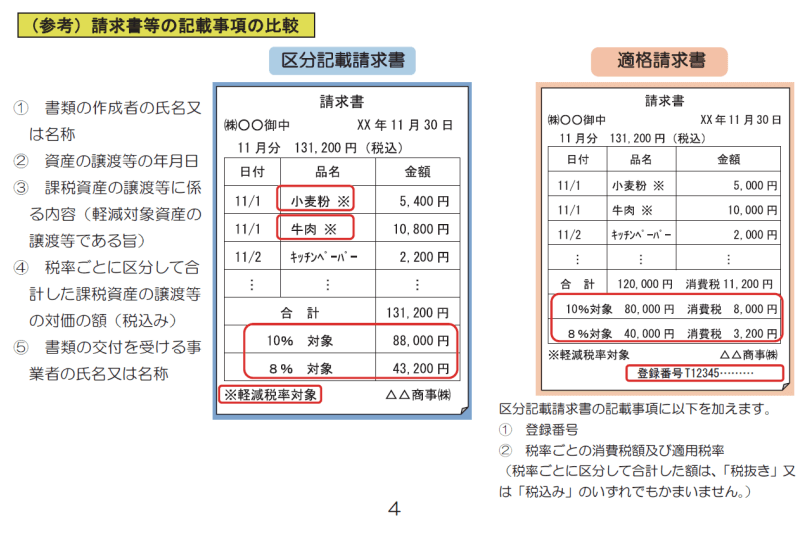

「区分記載請求書とは何か?インボイス(=適格請求書)との違いは?」については、↓の画像をご参照ください。

少額特例と領収書等

ここでいう『少額特例』とは、「売上1億円以下の小規模事業者は1万円未満の経費についてはインボイスが無くても仕入税額控除を認める」という特例です。

詳しい解説はこちらの記事をどうぞ。

この特例を受けるためには、一定事項を記載した帳簿の保存のみでOKで、特に領収証等は不要です。

※『一定事項』とは以下のとおり。

- 課税仕入れの相手方の氏名又は名称

- 取引年月日

- 取引内容(軽減税率対象の場合、その旨)

- 課税仕入れに係る支払対価の額

整理すると・・

『領収書等』と『会社規模』の対応関係を表にして整理してみました。

| 売上1億超の会社 | 売上1億以下の会社 | |||

| インボイスあり | 問題なし[100%] | 問題なし[100%] | ||

| インボイスなし | 区分記載あり | 1万円以上 | 経過措置[80%-50%] | 経過措置[80%-50%] |

| 1万円未満 | 経過措置[80%-50%] | 少額特例[100%] | ||

| 区分記載なし | 1万円以上 | 仕入税額控除NG | 仕入税額控除NG | |

| 1万円未満 | 仕入税額控除NG | 少額特例[100%] |

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。