消費税のインボイス制度とは?(80%、50%の経過措置について)

2023年の10月から、消費税のインボイス制度が始まる予定です。

この制度を理解するためには、前提として消費税の仕組み・原則的な考え方(⇒こちらの記事をご参照ください)を分かっておく必要があります。

さて、この原則的な考え方を踏まえた上で、インボイス制度について簡単に概要を説明します。

目次

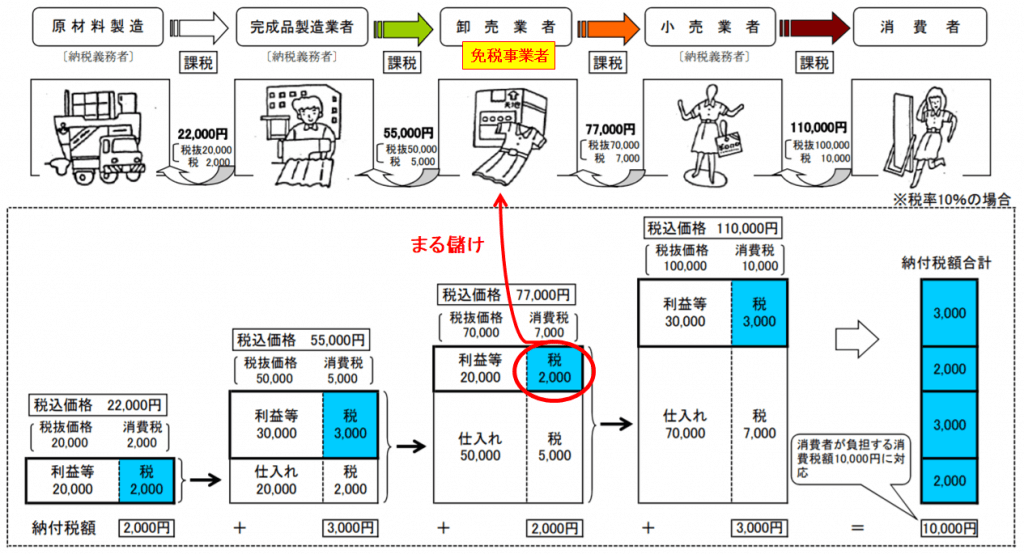

現在の税制(インボイス制度前)の問題点

現在の税制では、免税事業者が消費税分を丸儲けしてしまう点が問題点として挙げられています。

上の図は、仮に卸売業者が免税事業者だった場合の例です。

この場合、卸売業者が課税事業者だったら納めるべき消費税は、すべて卸売業者のまる儲けとなっています。

国として消費税を取りっぱぐれることになるので、ここを何とかしたいわけです。そこで始まるのが「インボイス制度」です。

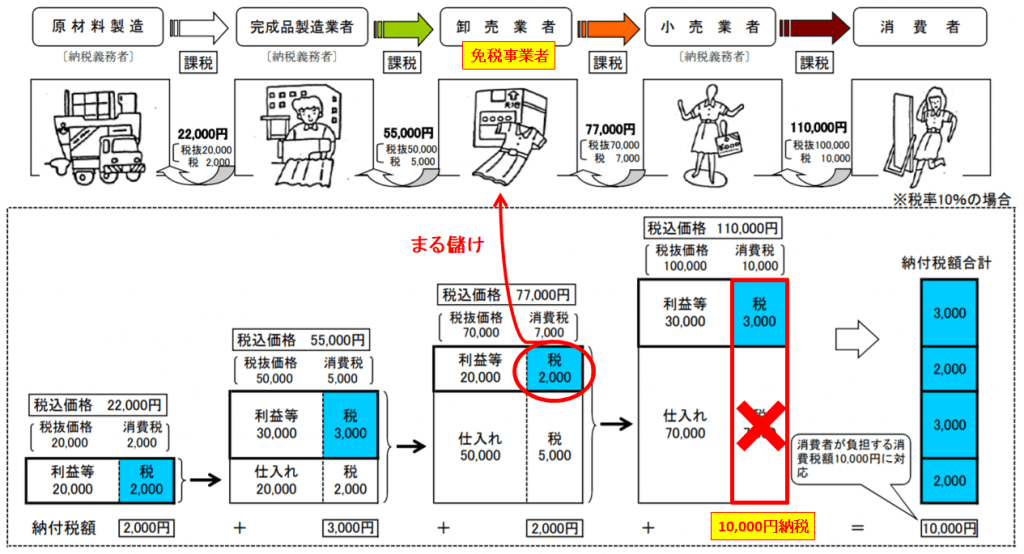

インボイス制度が開始したらどうなるか?

上の図の状態でインボイス制度が完全施行されたら、小売業者は支払った消費税を預かった消費税から差し引けなくなります。

※免税事業者は「適格請求書(以下「インボイス」といいます)」を発行できないためです。インボイス制度が完全に始まると、インボイスではない請求書に応じてお金を支払っても、消費税を差し引くことはできなくなります。

卸売業者に支払っている7,000円が差し引けなくなるので、消費者から預かった10,000円をそのまま税務署に納めなければならないわけです。

小売業者としては大きな負担になってしまいますね。

そのため、インボイス制度が本格的に始まってくると、以下のような社会問題が起こり得ると考えられています。

- 業者の選別、つまり「免税事業者である小規模事業者」と「課税事業者である大企業」が横に並べて比較されたときに、前者が選ばれにくくなるため、値下げせざるを得なくなる

- 小規模の下請け業者が、大企業(発注元)から「課税事業者にならないと取引しません」といった圧力をかけられる

- 価格の決定権が発注元にある場合、「インボイスを発行できないのなら支払金額を下げます」と一方的に通告される

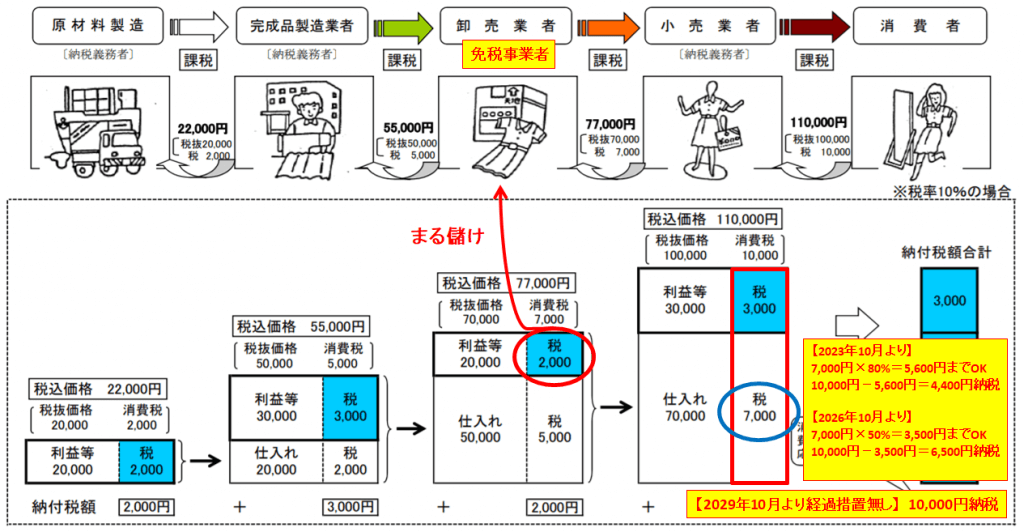

したがって、いきなりこのような変更をすると社会混乱が起こるかもしれないので、上の図でいう7,000円部分は、3段階に分けて徐々に差し引けなくなる経過措置が予定されています。

※さらに「1万円未満はインボイス不要」とする特例措置も予定されています。

インボイス制度の経過措置とは?

以下の図のとおり、2023年10月以降は80%は控除OK(20%はNG)、2026年10月以降は50%は控除OK(50%はNG)、そして2029年の10月からは一切認められない、というステップが予定されています。

小規模な事業者には厳しい時代となっていく、ということですね・・・(個人的には、インボイス制度は大反対です。)

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】解説記事は こちらのリンク先からどうぞ。 クーポンコード「uwiu7tv61m」で1,000円OFF!

無料から使えるクラウド会計ソフトなら【freee会計】最大2,380円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。