インボイス制度2割特例から簡易課税への切替タイミング(届出期限)

消費税の納税義務者が『簡易課税』を適用したい場合、適用しようとする課税期間が始まる『前』に、簡易課税の選択届出書を提出する必要があります。

※設立初年度や開業初年度を除く。

つまり、「今年度は設備投資けっこうしてるから原則課税のままでいこうかな~」とか「今年度は営業利益率が高いから簡易課税でいこうかな~」とか、年度が始まって推移を見てからの届け出はできないわけです。

「来年度は設備投資が多くなりそうだから~」とか、「来年度は営業利益率が高くなりそうだから~」とか、来年度を予測して簡易課税の選択判断することが重要なわけです。

・・ところが、インボイス制度が開始され『2割特例』という制度ができたわけですが、これと絡んで提出期限に特例ができました。

2割特例を適用した翌課税期間は後出しができる

- 2023年は2割特例を適用して消費税申告した個人事業主が、2022年の売上が1,000万円超だったため、2024年は2割特例を適用できない場合

- 2026年までは2割特例を適用して消費税申告した個人事業主が、2割特例は2026年9月までの期間限定措置であるため、2027年は2割特例がもう使えなくなる場合

上に挙げた例のような『2割特例を適用した翌課税期間』で2割特例を使わずに申告する場合は、簡易課税の届出を後出しできるようになりました。

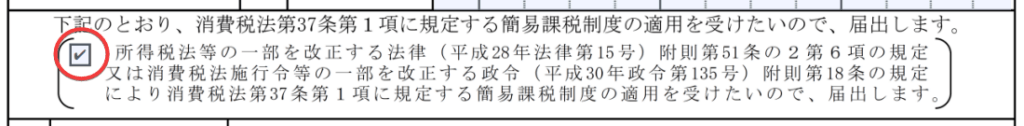

この特例により後出しをする場合には、届出書の所定の箇所をチェックを付ける必要があるので要注意です。

この特例ができたのは、おそらく2割特例で申告する人が税務署の確定申告会などに来た時に、「今年度は2割特例でいけますけど来年度は無理なので、必要に応じて簡易課税を選択してくださいね~」という案内ができるように配慮されたのだと思います。

もしこの特例が無ければ、人によっては『2割特例は適用できず、簡易課税の選択期限も過ぎている…』という状況で、税務署の確定申告会などで怒り出す人が多発する事態になったことでしょう。

後出しの期限に要注意

後出しの特例を使えば、年度が始まって推移を見てから簡易課税の届け出ができるわけですが、この特例による届出期限は『申告期限』ではなく『年度末』であることに要注意です。

原則課税でいくか簡易課税でいくかギリギリまで有利選択したい人は、年度末までに急いで試算する必要があるわけです。

2割特例のように、届出不要で申告時に選べるような便利なものではありません。勘違いしやすいので十分注意しましょう。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】解説記事は こちらのリンク先からどうぞ。 クーポンコード「uwiu7tv61m」で1,000円OFF!

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。