インボイス制度の「出張旅費特例」とは?実費精算が用務先に直接支払っているものと同視しうる場合とは?

インボイス制度には色々な特例がありますが、そのうちの一つ、「出張旅費特例」について今回は解説いたします。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0023011-048_03.pdf

「出張旅費特例」とは

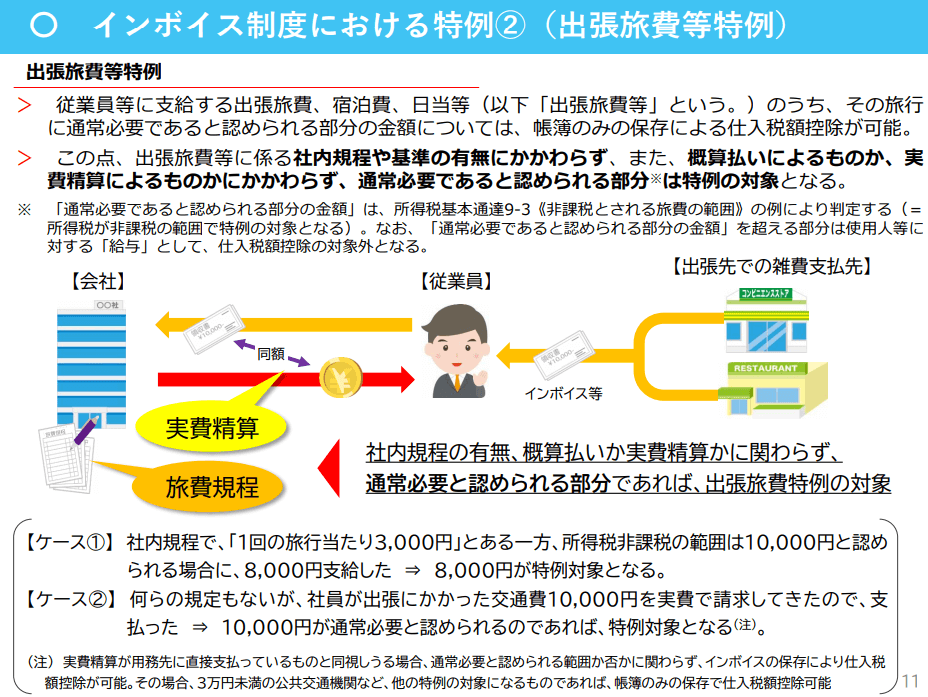

↑の説明会資料にも書いてあるとおり、

「従業員等に支給する通常必要と認められる出張旅費等については、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる」

という制度です。根拠法令は以下の通り。

(請求書等の交付又は提供を受けることが困難な課税仕入れ)

消費税法施行規則第15条の4

第十五条の四 令第四十九条第一項第一号ニに規定する財務省令で定める課税仕入れは、次に掲げる課税仕入れとする。

一 …【省略】

二 法人税法(昭和四十年法律第三十四号)第二条第十五号(定義)に規定する役員又は使用人(以下この号及び次号において「使用人等」という。)が勤務する場所を離れてその職務を遂行するため旅行をし、若しくは転任に伴う転居のための旅行をした場合又は就職若しくは退職をした者若しくは死亡による退職をした者の遺族(以下この号において「退職者等」という。)がこれらに伴う転居のための旅行をした場合に、その旅行に必要な支出に充てるために事業者がその使用人等又はその退職者等に対して支給する金品で、その旅行について通常必要であると認められる部分に係る課税仕入れ

三 事業者がその使用人等で通勤する者(以下この号において「通勤者」という。)に対して支給する所得税法(昭和四十年法律第三十三号)第九条第一項第五号(非課税所得)に規定する通勤手当のうち、通勤者につき通常必要であると認められる部分に係る課税仕入れ

「従業員等に支給する」と「通常必要と認められる」の、二つの要素がポイントですね。

「通常必要と認められる」とは?

「通常必要と認められる」の程度については、↑の説明会資料にも書いてあるとおり、

「所得税基本通達9-3《非課税とされる旅費の範囲》の例で判定する」

とされています。所得税基本通達の内容は以下のとおり。

非課税とされる旅費の範囲

法第9条第1項第4号の規定により非課税とされる金品は、同号に規定する旅行をした者に対して使用者等からその旅行に必要な運賃、宿泊料、移転料等の支出に充てるものとして支給される金品のうち、その旅行の目的、目的地、行路若しくは期間の長短、宿泊の要否、旅行者の職務内容及び地位等からみて、その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品をいうのであるが、当該範囲内の金品に該当するかどうかの判定に当たっては、次に掲げる事項を勘案するものとする。

(1)その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2)その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

所得税基本通達9-3

ちなみに「法第9条第1項第4号の規定」については以下のとおり。

(非課税所得)

第九条 次に掲げる所得については、所得税を課さない。

…

四 給与所得を有する者が勤務する場所を離れてその職務を遂行するため旅行をし、若しくは転任に伴う転居のための旅行をした場合又は就職若しくは退職をした者若しくは死亡による退職をした者の遺族がこれらに伴う転居のための旅行をした場合に、その旅行に必要な支出に充てるため支給される金品で、その旅行について通常必要であると認められるもの

所得税法第9条

結局は、旅費規程等で定められている日当や定額の宿泊費については、その妥当性が求められるということです。妥当じゃないラインを超えたら、超えた部分は所得税課税されて、出張旅費特例も使えないことになる、というそれだけの話ですね。

妥当なラインとは?については、インボイス制度(消費税法)というよりも所得税法マターなので、ここではこれ以上触れません。

「従業員等に支給する」とは?

「従業員等に支給する」が要件となっているということは、逆に言うと会社からダイレクトに旅費等を払う場合には、この特例は適用できないということです。

例えば、

- 会社の預金口座からダイレクトに旅行会社に航空券代を振り込んでいる場合

- 法人カードで決済し、そのカード代金は法人口座から落ちている場合

など、こういった場合は従業員等に支給しているわけではないので、出張旅費特例は使えないことになりますね。

…では、『従業員等に支給さえすれば絶対大丈夫!』かと言うと、それもそうではないようです。

というのは、説明会資料の下部に小さい文字で注意書きされている「実費精算が用務先に直接支払っているものと同視しうる場合、通常必要と認められる範囲か否かに関わらず、インボイスの保存により仕入税額控除が可能。」という文言があるためです。

これを逆に言うと、実費精算が用務先に直接支払っているものと同視しうる場合はインボイスの保存がなければ仕入税額控除はできない、つまり出張旅費特例は適用できないということです。

それでは、従業員等に支給しているのに「実費精算が用務先に直接支払っているものと同視しうる」状況とは、一体どういう状況なのでしょうか?

「実費精算が用務先に直接支払っているものと同視しうる場合」とは?

「実費精算が用務先に直接支払っているものと同視しうる場合」については、これが具体的にどういう状況を指すのか、国税庁等の公的な見解は出ていません。

そのため、ここからは私の個人的な見解となりますが、

領収書の宛名が会社になっていたり、または宛名の記載が無いレシートだったりする場合で、その実費を【領収書/レシートと引き換えに】会社から従業員等に支給する場合

などが、この「実費精算が用務先に直接支払っているものと同視しうる場合」に該当するんじゃないかと考えています。

従業員等は単に間に入ってお金を立て替えているだけ、という意味合いが強くなりますからね。

逆に、実費精算でも「実費精算が用務先に直接支払っているものと同視しうる場合」に該当しない場合とはどういう状況が考えられるかと言うと、

- 従業員等が作成した旅費精算書に基づいて、従業員等に支給する場合

- 領収書等の宛名が従業員となっており、その実費を従業員等に支給する場合(領収書等の原本提出は求めない)

- 領収書等は無いが、ネットで検索すれば分かる妥当な金額を従業員等に支給する場合(=結果として実費支給にはなるはず)

などが個人的に思い付いたところです。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。