インボイス制度導入後の簡易課税制度選択メリット

2023年9月から、消費税のインボイス制度が段階的に導入予定となっています。

過去記事:消費税のインボイス制度とは?(80%、50%の経過措置について)

導入されるようになると、以前にも増して簡易課税制度を選択することが有利となる可能性があるので、今回はこの内容について説明したいと思います。

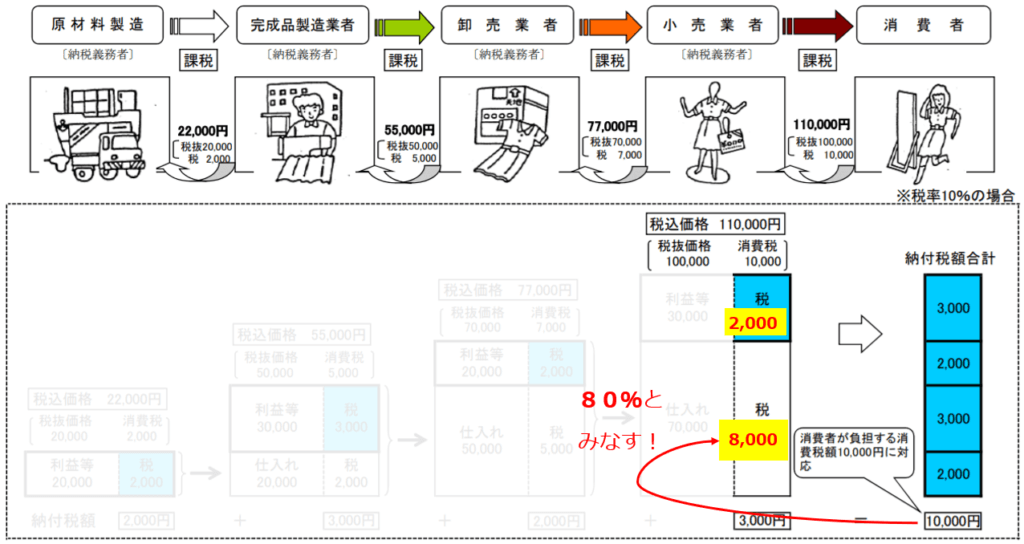

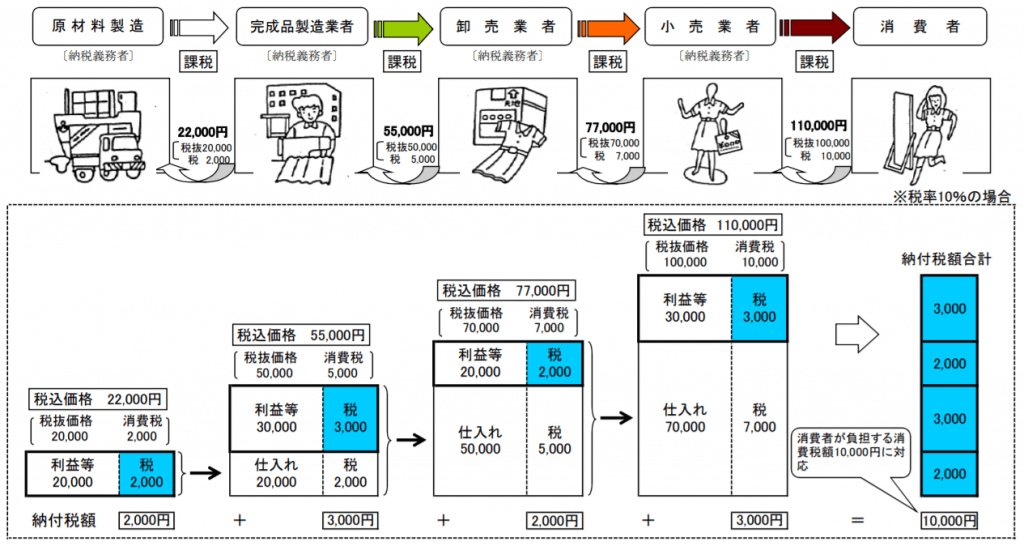

消費税の原則的な考え方

消費税の原則的な考え方や、小規模事業者のための免税点制度などは、以下の記事で解説しています。

【過去記事:消費税課税事業者選択届出書とは?提出すると得する?】

⇒消費税とは?(原則的な考え方)

⇒事業者免税点制度(小規模事業者の納税義務の免除)

簡易課税制度とは?

簡易課税制度とは、免税点制度と同様、小規模事業者の事務簡便化を考慮して設けられた制度です。

具体的には、「支払った消費税は、売上で預かった消費税の●●%とみなす!」として、概算で支払った消費税を計算する方法です。以下【図①】は小売業者が簡易課税を選択した場合の図で、小売業のみなし仕入率は80%です。

※●●%は業種により異なります。詳細は「国税庁:簡易課税制度の事業区分」をご確認ください。

原則方式の場合、預かった消費税から差し引く消費税は、仕入れで支払った消費税のほかに細々とした経費の支出に伴って支払った消費税も含まれます。一つひとつのレシートについて「これは消費税対象で、これは対象外で、これは飲み物だから税率8%で…」とかを判別する必要があるわけです。

一方で簡易課税は、売上さえ確定すれば、支払った消費税はその”●●%”で計算されます。したがって簡易課税のメリットとしては、原則方式とは違い細々とした経費について消費税区分を判別する手間を省けることがまず挙げられるでしょう。

特に消費税の対象/対象外の判定は専門知識も必要になってきますので、簡易課税だとその面でもラクです。

また、原則方式の場合には記帳の際に取引先名も摘要欄などに入力する必要が出てきたり、請求書・領収書の記載・保存要件も厳しくなるのですが、簡易課税の場合はこのあたりの取り扱いについては免税事業者のときと変わりません。

文字どおり、「簡易」になりますね。

簡易課税制度を選択するためにはどうすればいいか?

「小規模事業者」が対象の制度ということで、「2年前の売上が5,000万円以下の事業者」が簡易課税を選択できます。

簡易課税を選択するためには、個人事業主の場合は納税義務者になる年の前年末日まで、会社の場合は納税義務者になる年度の前年度末日までに、「消費税簡易課税制度選択届出書」という書類を税務署に届け出る必要があります。

「納税義務者になってから簡易課税の適用を受けようと思っても間に合わない」ということですね。

年度末になって「簡易で計算した方が有利だから、今回は簡易でいこう!」のような後出しジャンケンは、残念ながら認められません。

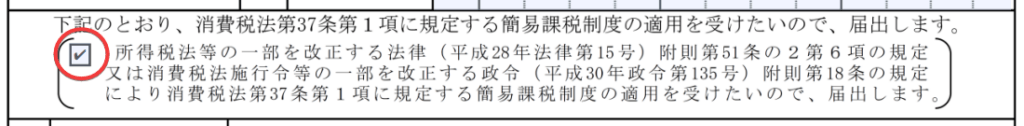

※ただし、本来だったら免税事業者でいける人がインボイス番号取得のためあえて課税事業者となる場合は、簡易課税届出の後出し(=年度末まで様子を見たうえで有利選択)ができます。

※インボイス番号取得のためあえて課税事業者となる人で、その人が2割特例を適用する場合は、2割特例を適用した翌課税期間も同様に後出しができます。

上記2つのどちらかの特例を適用して届出を後出しする場合は、届出書の所定の箇所をチェックを付ける必要があるので要注意です。非常に分かりづらいところです。

ちなみに、売上高が5,000万円を超えるとその2年後は簡易課税を適用できませんが、届出自体が無効になるわけではありません。

一度超えたあとに5,000万円以下に戻った場合、「再び簡易課税の適用を受けるために『消費税簡易課税制度選択届出書』を提出する」といった必要は無いということです。

納税額の有利/不利について

事務作業という点では、簡易課税の方がラクだということが分かりました。

重要なのは「納税額」です。どちらの方が税額的に得をするのでしょうか?

上の【図②】の小売業者が簡易課税を選択すると、【図①】のとおり納める税金は「売上の消費税10,000円-みなし仕入れの消費税8,000円=2,000円」で済みます。

つまり事務作業が簡便化されるだけでなく、税額的にも簡易課税の方が有利になるのです。

では逆に、もし売上も仕入も同額で110,000円の場合はどうなるかというと・・

原則方式だったら0円(=預かった消費税10,000円-支払った消費税10,000円)で良かったところを、

簡易方式だったら2,000円(=預かった消費税10,000円-預かった消費税10,000円×80%)は支払う必要が出てくるのです。

この場合は、税額的には不利になるということですね。

前の段落でも説明したとおり、原則か/簡易かの判断は後出しジャンケン的には認められません。

つまり、来期の事業について予測を立てた上で簡易課税選択の届出する/しないを判断することが、納税額を抑えるためには非常に重要となってくるというわけです。

インボイス制度導入後は?

(参考)「1万円未満はインボイス不要」とする特例措置が予定されています。

インボイス制度導入後に、上の図の卸売業者が免税事業者だった場合は、小売業者は仕入れの消費税を段階的に認識できなくなっていきます。(原則方式の場合)

具体的には、2023年10月以降は20%がNGとなり、2026年10月以降は50%がNG、2029年10月以降は100%がNGとなるスケジュールとなっています。

そうなると、もし売上も仕入も同額で100,000円で、かつ卸売業者が免税事業者だった場合はどうなるかというと・・

- 2023年10月以降:原則も簡易も10,000円-10,000円×80%=2,000円の納税となり同額。

- 2026年10月以降:原則は10,000円-10,000円×50%=5,000円の納税となり、簡易の方が有利。

- 2029年10月以降:原則は10,000円-10,000円×0%=10,000円の納税となり、簡易の方が圧倒的に有利。

となるため、インボイス制度導入後は簡易が有利になる可能性が高まることになるのです。

これに伴い、前もって行う「簡易課税選択の届出する/しないの検討」に当たっては、「仕入先などが免税事業者なのかどうか?インボイス(消費税を認識できる請求書・領収書)を発行できるのかどうか?」も考慮に入れて判断する必要が出てきて、非常に難しくなります。

また、原則方式の下では、インボイス制度が始まったら一つひとつの請求書・領収書について「インボイスなのか否か」を確認する必要が出てきます。

※請求書等に適格請求書発行事業者の登録番号の記載が無い場合に、「免税事業者だから記載がない(できない)のか、それとも単なる記載漏れなのか」を確認するような事務作業が出てくることが想定されます。

簡易の場合は売上に応じた「みなし」の仕入なので、消費税の計算においては当然、請求書等がインボイスかどうかを気にする必要はありません。

こういった事務的な面でも、インボイス制度が始まったらさらに簡易のラクさが際立つことになるでしょう。

その他留意点

簡易課税には、以下のようなメリットもあります。

- 納税予測しやすい

⇒売上の見通しが立ったら、納税額も連動して見通しが立つことになるので、納税額の予測は立てやすいです。 - 税理士報酬が安くなるケースが多い

⇒消費税の申告料金が原則/簡易で異なる会計事務所も多いです。当然、簡易の方が安くなります。

ただし、以下のようなデメリットもあります。

- 赤字の場合に大変

⇒売上をはるかに超えるような仕入・経費がある場合でも、簡易の場合は売上に連動して消費税が決まるため、原則方式だったら還付されるような状況でも納税する必要が出てきます。 - 2年縛り

⇒簡易課税を一度選択すると、2年間は継続しなければなりません。この2年間に多額の設備投資をする場合などは、「原則課税の方が有利だった…」と後悔する可能性があります。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】解説記事は こちらのリンク先からどうぞ。 クーポンコード「uwiu7tv61m」で1,000円OFF!

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。