インボイス制度:記載不備で仕入税額控除が認められないのか?

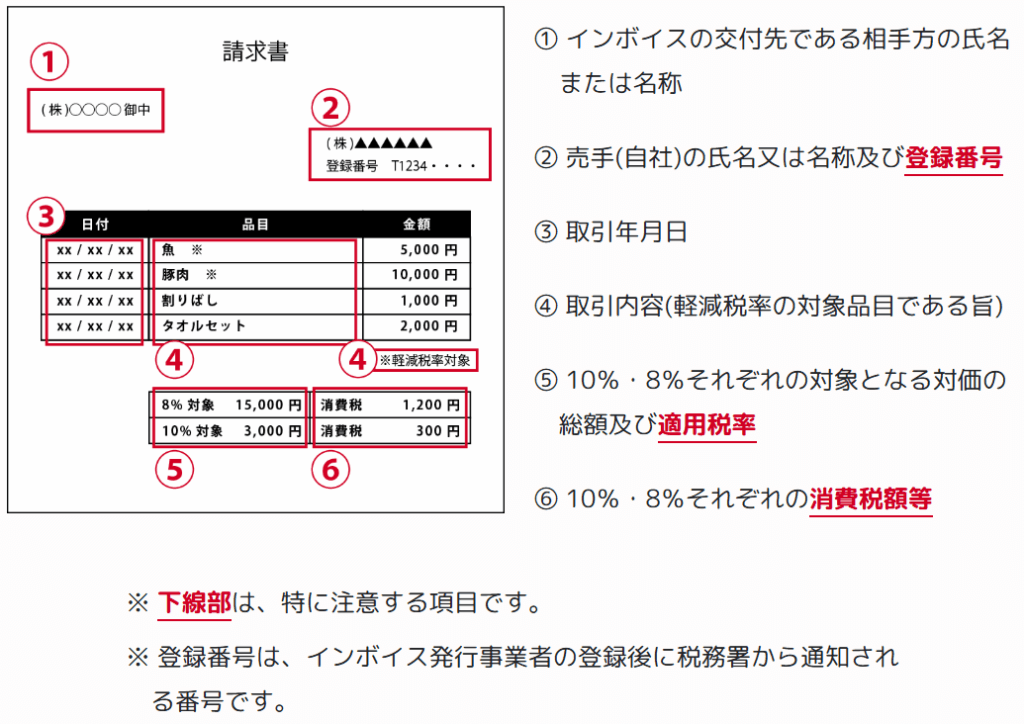

インボイス制度下においては、インボイス(適格請求書)について記載すべき事項が細かく定められています。

具体的には以下のような感じです。(参考:国税庁「インボイス制度について」)

ここで「特に注意する項目です」と書かれているように、特に登録番号、適用税率、消費税額について、記載が漏れているものは実務上頻繁に目にするところです。

それでは、記載事項が漏れていたからといって、即座に仕入税額控除が否認されてしまうものなのでしょうか?

今回の記事ではこの点について解説します。

2023年2月10日:国会答弁

インボイス制度が始まる前、2023年2月10日の衆議院財務金融委員会では、以下のような答弁がありました。

- 財務大臣「国税当局が行います税務調査につきましては、大口で悪質な不正計算が想定されるなど調査必要度の高い納税者を対象としているところでありまして、これまでも、請求書等の保存書類についてなどの軽微な記載事項の不足を確認するための税務調査は実施していない、そのように承知をしております。インボイス制度導入後も、こうした方針に特に変更はないと聞いております」

- 国税庁次長「国税庁といたしましては、インボイス制度について、制度の定着を図るため、調査の過程でインボイスの記載不備を把握したとしても、インボイスだけでなく他の書類等を確認するなど柔軟に対応していくということで考えてございます」

つまり、税務調査の場面でも揚げ足をとるような指摘をするつもりは無く、形式面よりも実態面を重視している雰囲気が伺えますね。

インボイス制度が始まる前の段階から、このような制度運用を想定していたわけです。

2023年8月25日:国税庁「インボイス制度の周知広報の取組方針等について」

こちらの国税庁資料のP10に、以下のような記載があります。

- これまでも、保存書類の軽微な記載不備を目的とした調査は実施していない。

⇒従来から、大口・悪質な不正計算が想定されるなど、調査必要度の高い納税者を対象に重点的に実施。 - 仮に、調査等の過程で、インボイスの記載事項の不足等の軽微なミスを把握しても、インボイスに必要な記載事項を他の書類等※で確認する。※相互に関連が明確な複数の書類を合わせて一のインボイスとすることが可能。

⇒修正インボイスを交付することにより事業者間でその不足等を改める、といった対応を行う。 - まずは制度の定着を図ることが重要であり、柔軟に対応していく。

おおむね国会答弁と同じようなことが書いてあるのですが、「相互に関連が明確な複数の書類を合わせて一のインボイスとすることが可能。」と、より具体的に明記してくれてますね。

2023年9月12日:日経新聞「インボイス税務調査「⼤⼝・悪質」に限定国税庁⻑官」

日経新聞の記事に、以下のような国税庁長官のインタビュー記事があります。

- 仕⼊れ先から再度、必要事項を記載して修正したインボイスを受け取ることも選択肢になる。「記載の漏れがあったときに、(別の⽅法で)きちんと確認できれば申告漏れだと指摘することはない」と強調した。

ここでも明言してくれていますね。

2023年11月13日公表分:国税庁「多く寄せられるご質問」

国税庁「多く寄せられるご質問」の問⑥において、以下のようなQAがあります。

-

取引先から受領したインボイスの記載事項に誤りがありました。この場合、取引先から修正した適格請求書の交付を受けなければならないと思いますが、例えば、取引先に電話等で修正事項を伝え、取引先が保存している適格請求書の写しに同様の修正を行ってもらえば、自ら修正を行った適格請求書の保存で仕入税額控除を行ってもよいでしょうか。

-

売手であるインボイス発行事業者は、交付したインボイス、簡易インボイス又は返還インボ

イス(電磁的記録による提供を含む。)の記載事項に誤りがあったときは、買手である課税事業

者に対して、修正したインボイス等を交付しなければならないこととされており、買手におい

ては、追記や修正を行うことは認められていない。ただし、買手が作成した一定事項の記載のある仕入明細書等の書類で、売手であるインボイ

ス発行事業者の確認を受けたものについても、仕入税額控除の適用のために保存が必要な請求

書等に該当するため、買手においてインボイスの記載事項の誤りを修正した仕入明細書等を作

成し、売手であるインボイス発行事業者に確認を求めることも認められる。この場合、相互に関連する複数の書類により、仕入明細書等を作成することも可能であるこ

とから、受領したインボイスと関連性を明確にした別の書類として修正した事項を明示したも

のを作成し、当該修正事項について売手の確認を受けたものを保存することも認められる。したがって、質問のように、受領したインボイスに買手が自ら修正を加えたものであったと

しても、その修正した事項について売手に確認を受けることで、その書類はインボイスである

のと同時に修正した事項を明示した仕入明細書等にも該当することから、当該書類を保存する

ことで、仕入税額控除の適用を受けることとして差し支えない。なお、これらの対応を行った場合でも、売手において当初交付したインボイスの写しを保存

しなければならない。また、売手において、売上税額の積上げ計算を行う場合には、これらの

対応により確認を行った仕入明細書等をインボイスの写しと同様の期間・方法により保存する

必要がある。

回りくどい感じですが、結論としては「不足事項を自分で追記しても(相手に確認を求めれば)OK」ということが記載されています。

簡易インボイスとの比較

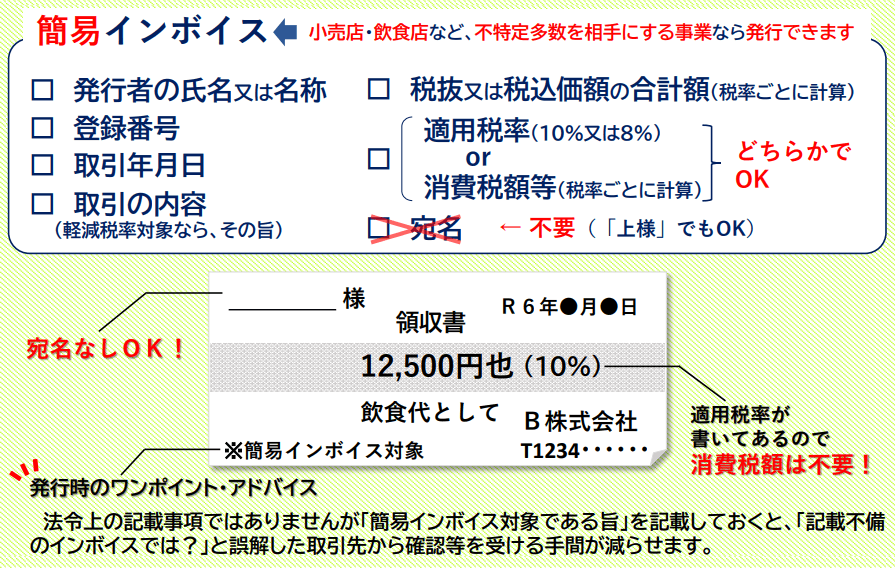

インボイス(適格請求書)というものとは別に、「簡易インボイス(適格簡易請求書)」というものも一部業種では認められています。

(参考:国税庁「インボイス記載事項チェックシート」)

…つまり、消費税率・消費税額の記載不備かと思いきや「簡易インボイス」と捉えることもでき、その結果「問題ない」という判断に落ち着くことも結構あるのではないでしょうか。

結局重要なのは・・

実務的に重要なポイントは以下の3点ではないかと個人的には思います。

- 実態として相手はインボイス登録事業者なのかどうかを確認すること。

- 会計ソフトの入力ミス(インボイス未登録事業者なのに「100%課税仕入」として処理してしまったり、その逆だったり、単なる入力ミス)がないか注意すること。

- 特に高額取引について神経質になること。

「請求書等の記載不備はスルーしてよい」とか「少額取引はスルーしてよい」とかいうわけでは決してないですが、仕事に費やせる時間も有限なので、強弱を意識して仕事をすることも大切だと思います。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。