副業は事業所得?事業所得と雑所得の区分の改正とは?【2022年10月所得税基本通達改正】

会社員が、本業である給料とは別途、副業による収入を得たときに、それが「事業所得」と判断されるか、「雑所得」と判断されるか。

「事業所得」と判断されれば、青色申告特別控除65万円の適用を受けたり、赤字になった場合は他の所得と損益通算できたり・・など、メリットが大きいです。

そのため、多くの人は「事業所得」として申告したいわけですが、、国税庁HPで雑所得の具体例として「副業による所得」が挙げられていることからも、基本的には「雑所得だろう」と判断されるケースが従来より多かったように思います。

※なお「事業所得」と「雑所得」の法律的な判断基準は非常に不明瞭となっています。詳しくはこちらの記事をどうぞ。

しかし近年は政府としても副業を推進するようになったり、クラウドワークス・ランサーズなどのクラウドソーシングも発展してきて、より副業しやすく、そして副業で稼ぎやすい時代になってきています。

会社員として稼いでいる給料並に副業で稼いでいたり、むしろ給料を上回るレベルで稼いでいる人も増えてきているのは事実でしょう。

そうすると、副業じゃなくてむしろこっちが本業なんじゃないのかとか、そもそも「副業」とは?となってきて、法律的な判断基準が整備されていない以上、税務署への問い合わせは年々増えていたのではないでしょうか。

そして、問い合わせを受けた税務署としても、法律的にあいまいである以上明確な回答をすることはできず、何らかの指針がさすがに必要になってきた、ということで、2022年10月、通達が改正されたのだと思います。

※なお、この改正内容の考え方は、2022年分の確定申告から適用されています。

…さて前置きが長くなりましたが、改正内容を解説します。

所得税基本通達の改正内容

改正内容の新旧対照表や解説は、国税庁の以下URLに載っています。

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/index.htm

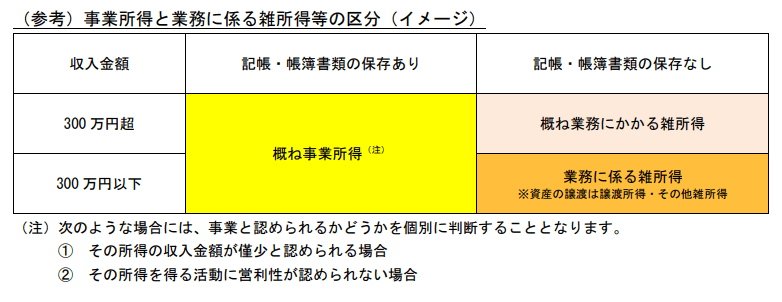

重要なのは、ここで解説されている以下イメージ図表です。

判断基準の基本的な考え方は「記帳・帳簿書類の保存があるか/ないか」と示されました。

記帳・帳簿書類の保存があっても事業所得として認められない場合とは?

↑図表の(注)にも記載されているように、記帳・帳簿書類の保存があっても事業所得としては認められない場合があります。国税庁↑URLの「雑所得の範囲の取扱いに関する所得税基本通達の解説」(PDF資料)によると…

その所得に係る取引を記録した帳簿書類を保存している場合であっても、次のような場合には、事業と認められるかどうかを個別に判断することとなります。

① その所得の収入金額が僅少と認められる場合

例えば、その所得の収入金額が、例年、300万円以下で主たる収入に対する割合が10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。

② その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、「営利性が認められない場合」に該当すると考えられます。

※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/pdf/02.pdf

記帳・帳簿書類の保存がなくても事業所得として認められる場合とは?

↑図表にも記載されているように、「記帳・帳簿書類の保存がない」&「収入300万円超」の場合は“概ね”業務所得にかかる雑所得とあり、必ずしも雑所得と判断されるわけではないとしています。

国税庁↑URLの「雑所得の範囲の取扱いに関する所得税基本通達の解説」(PDF資料)によると…

その所得に係る取引を帳簿に記録していない場合や記録していても保存していない場合には、一般的に、営利性、継続性、企画遂行性を有しているとは認め難く、また、事業所得者に義務付けられた記帳や帳簿書類の保存が行われていない点を考慮すると、社会通念での判定において、原則として、事業所得に区分されないものと考えられます。

ただし、その所得を得るための活動が、収入金額300万円を超えるような規模で行っている場合には、帳簿書類の保存がない事実のみで、所得区分を判定せず、事業所得と認められる事実がある場合には、事業所得と取り扱うこととしています。

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/pdf/02.pdf

改正により厳しくなったのか?

改正内容を解説してきましたが、結局のところ事業所得として認められやすくなったのか?それとも厳しくなったのか?については、

「ちゃんと事業として活動する意思がある人は事業所得として認められやすくなり、そうでない人にとっては厳しくなった」と言えるのではないでしょうか。

記帳・帳簿書類を保存して、(注)の①②に該当しないように取り組んでいくことは決して楽ではないですが、時間をかけて真面目に取り組めば乗り越えることのできる壁だと思います。

一方で、プライベートな経費を付けて毎年赤字で「これは事業所得だ」と無茶苦茶な主張をし、給料と通算して還付を受けるような脱税行為は封じらることになりました。

近年複雑化している税制がさらにごちゃごちゃになったわけですが、納税者の予測可能性を確保し、不正行為は取り締まるという観点では、良い改正だったのかなと個人的には思います。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。