電子帳簿等保存、スキャナ保存のメリット・デメリット【電子帳簿保存法】

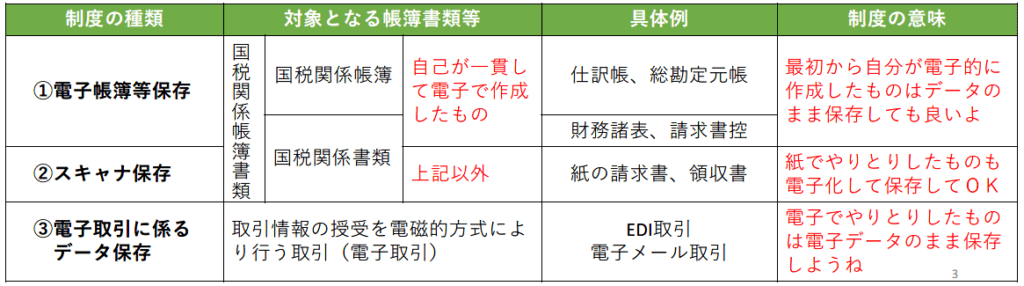

電子帳簿保存法とは、帳簿・請求書・領収書等をデータで保存することについて、「容認」することと「義務」とすることを二本立てで定めた法律です。

上記のうち③は「義務なので対応していくしかない」という話なのですが、「①②やっていくかどうか?」は任意なので検討の余地があります。

私自身、アナログではなくデジタル推進派なのですが、この①②については色々と懸念点も多いので、メリット・デメリットなどを今回整理したいと思います。

電子帳簿等保存・スキャナ保存のメリット

レシート等を捨てることができる、総勘定元帳など印刷しなくて良い

一定のルールに基づいてデータ保存すれば、レシート、領収書、請求書などの原本が不要になります。

レシート等は7~10年間の保存義務があるので、たまってくると保管場所に困ることにもなり兼ねません。

物理的に捨てることができる、これが一番のメリットと言えるでしょう。

ちなみに「仕訳帳」「総勘定元帳」などの国税関係帳簿書類は、厳密には適時印刷し保管しておく義務があります。実務上は、税務調査などで求めがあったときに印刷すれば問題ないのですが、本来は義務違反ではありますので、そういった点でも正々堂々とできるのもメリットと言えるかもしれません。

後で見返しやすい

例えば、決算が終わって数年経ったあとに過去の決算数値を見返して、「この年度は何でこんなに●●費が高かったのか?」など疑問に思い、レシートや請求書の内訳を確認したくなることがあるかもしれません。

これがもし紙保存だったら、「キャビネットの段ボールからファイルを出して、レシートや請求書を探し出す」という無駄な時間が生まれます。データ検索の方が早いのは確実なので、こういった時間を削減できるのはメリットと言えるでしょう。

電子帳簿等保存・スキャナ保存のデメリット

社内ルールを定める必要あり

電子保存を開始するためには、4類型ごとに社内のルール整備などの準備をすることが法令上求められています。

ちなみにfreee会計を利用した電子帳簿保存法対応の社内ルールテンプレートはこちらです。

レシート等の受領からデータ保存までの期間制限(約70日以内)がある

領収書の電子化を約70日以内に行う必要があります。

つまり、「あとでまとめて記帳しよう」と思って放っておくとNGになる可能性があるのです。

もしこの期限を過ぎてしまった場合は、紙保存が必要になります。

こうなってしまったら、結局は紙保存のものもあって、管理がシンプルではなくなりますね…

日付、金額、取引先で検索できるようにデータ保存する必要あり

スキャナ保存の要件の一つに「検索機能の確保」というものがあります。

「検索機能の確保」とは、日付、金額、取引先でデータを検索できるようにすることです。エクセルなどでインデックスを作成したり、検索しやすいファイル名にしたりするなどの方法があります。

・・つまり、単にデータ化すれば良いというわけではないという話ですね。データ化するだけでも面倒なのに、さらに手間がかかることが求められているわけです。

クラウド会計ソフトなどを利用して、会計データにレシートデータを紐づければ検索性は満たせそうですが、「日付・金額」はいいとしても「取引先」をちゃんと付けていく必要が出てくることには注意が必要でしょう。

オンラインサービスから抜け出せなくなるリスクあり

上記で説明したように、「検索機能の確保」はスキャナ保存の要件の一つです。

他にも様々な要件が定められています。(データ改ざん防止のための措置など。)

この要件を満たすためには、電子帳簿保存法対応のオンラインストレージやクラウド会計ソフトを使うことが必須と言えるでしょう。

そうすると、まずそういったサービスの利用料金はかかりますし、さらに一度利用してしまうと、そのサービスから抜け出すことは難しくなります。(データ移行などできるのか??)

そうなると、例えば大幅な値上げなどあったときにかなり困ることになりますね。

税務調査が効率的になり、税務署有利=納税者不利となるリスクあり

検索性が高まるということは、税務調査があったときの税務調査官にとっても便利ということになります。

総勘定元帳などを紙ではなくデータで渡すことになるので、例えば「10万円以上」とか、「勘定科目は●●費&消費税区分は課税仕入」とか、摘要に「XXXX」という文字が入っている仕訳はないか、などの条件で検索できることになります。

うまくやれば、調査官は、紙のときと比べて遥かに効率的に間違えやすいところをチェックできるでしょう。

税務調査が効率的になるということは、税務調査官の労働効率アップ⇒国家の税収アップにつながるのでマクロな視点ではいいのですが、調査を受ける会社としては困ることになりますね…

税務調査でレシートや請求書を出せないときにリスクが高まる

税務調査で「レシートや請求書を見せてください」と言われたときに、紛失したなどの理由でどうしても調査官に出せない場面はあるかもしれません。

レシート等を出せないことは、「国税通則法の受忍義務(調査に応じる義務)」のほか「消費税法の仕入税額控除に係る保存義務」などに違反するのですが、データ保存を選択していた場合はさらに「電子帳簿保存法」にも違反することになります。

ゆえに、罰則規定の適用や青色申告取消しのリスクも上乗せされることになると思われます。

税務以外の面で結局は紙保存が必要な可能性あり

「電子帳簿保存法」に定められた要件をキッチリと守りデータ保存していけば、税務的には紙のレシートを捨てても良いですが、返品対応や保証を受けるためにレシート原本が必要なケースは多いでしょう。

そういった場合に備えて「紙のレシートもなるべく捨てずに取っておこう」という考え方になると、「データ保存」を選択するメリットがどんどん薄れていきます。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。