基礎控除と給与所得控除の改正【2025年度税制改正】

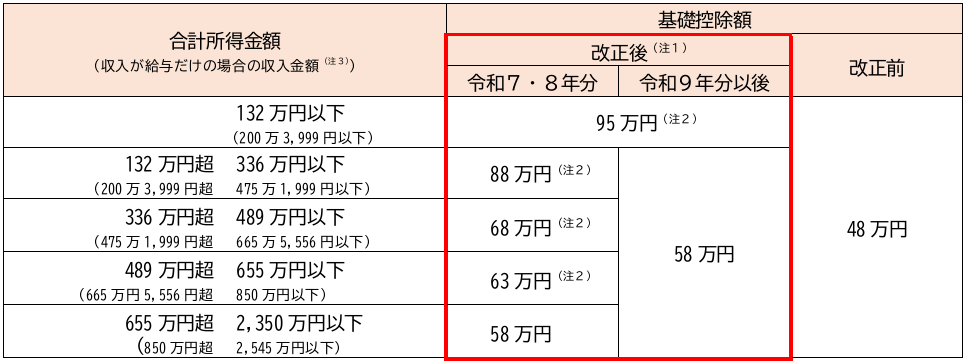

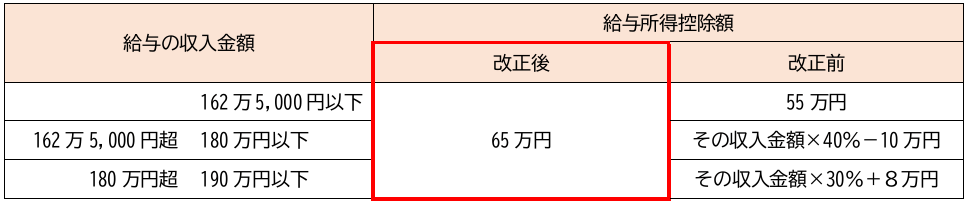

2025年度の税制改正により、基礎控除と給与所得控除の金額が変わりました。具体的な改正内容は以下のとおりです。

基礎控除は、所得金額に応じた細かい段階計算が設けられていますが、これは2年間限定措置です。そして基礎控除は「住民税」では変更なしというポイントも要注意です。無駄に複雑ですね…

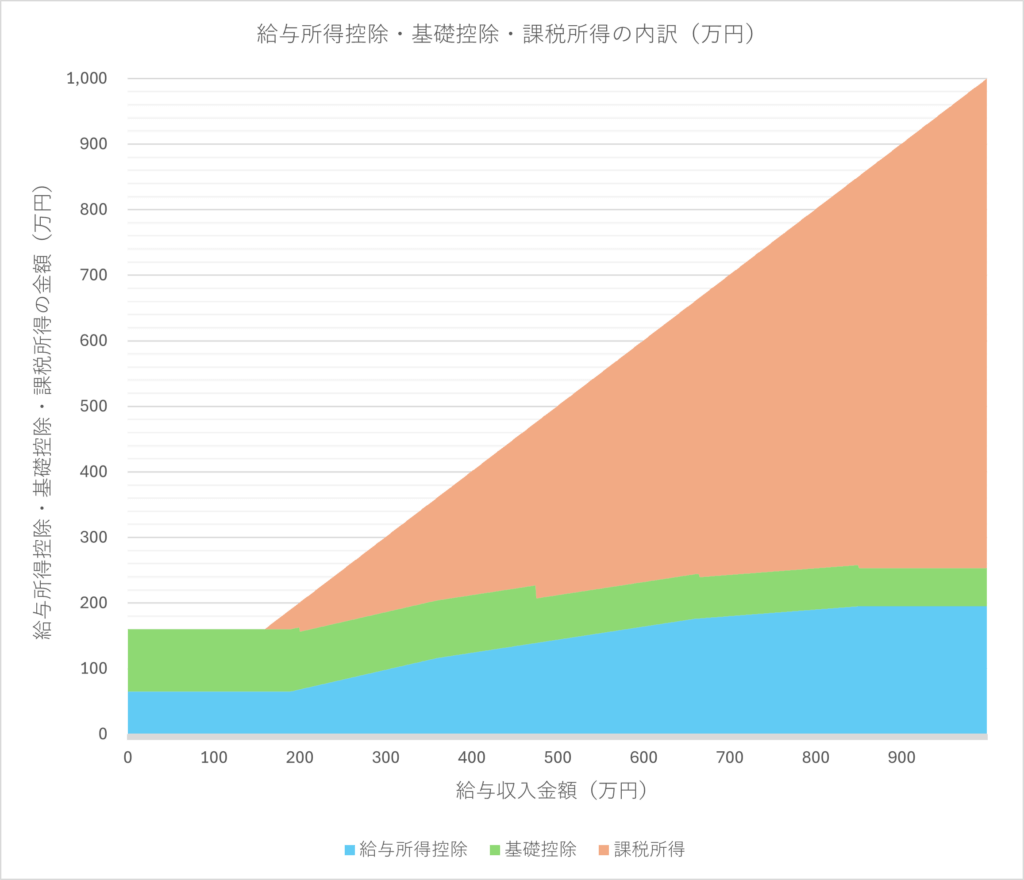

さて、重要なのは、額面の給与収入金額があって、そこから給与所得控除・基礎控除が引かれて「残る課税所得はいくらか」という点だと思います。

実際はこの残った所得から、社会保険料控除や扶養控除などが引かれて課税される所得金額が決まるところですが、それは人に依るところなのでその分はスルーして、給与収入金額と課税所得がどのように連動するのかグラフを作成してみました。

オレンジ色の部分が課税所得です。給与収入金額の100万円中盤から課税所得が発生してきて、800万円くらいの水準になると給与所得控除・基礎控除はほとんど増えず、給与収入金額の増加がそのまま課税所得の増加に直結する、ということが分かると思います。

もっと給与収入金額と課税所得の金額との対応関係を分かりやすくしたグラフは↓です。

基本的には、給与収入金額が増えるにつれて傾きの角度が大きくなっていく仕組みになっていますが、500万円手前付近でガクッと上がっているのが奇妙ですね。

これは、このラインで基礎控除の金額が20万円も減ってしまうことが理由で、具体的には「475万2千円の壁」です。

(この付近の年収水準の人は多いだろうに、ここで基礎控除に20万円も差を付けてしまうのは不平等感に繋がりそうな気がしますが…)

さて個人的には、この税制改正は「103万円の壁の撤廃」をアピールしているものの、低所得の方の生活がしやすくなることはあんまり見込めない気がします。その理由は、

- 基礎控除は住民税では変化なしということ。

⇒低所得の方にとっては所得税の負担よりも住民税の負担の方が大きく、特に住民税の非課税世帯になれるか否かが色々な恩恵を受けられるかの分かれ目になるが、そこのラインはあまり変化していないということ。 - 社会保険料は別問題ということ。

⇒低~中所得の人にとっては、所得税・住民税よりも社会保険料負担の方が重いことが多いが、これは税制改正とは別問題であり、さらにその負担率は重くなる一方であること。

・・ということで、見せかけの減税に騙されずに本質を見極めることが、今後も重要だと思う次第です。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。