現物買&制度信用売によるクロス取引で還付金利益になる?

今回は株式投資&税金に関する記事です。

株主優待のタダ取りのとき等に使われるテクニックとして、優待権利日に同時に「①現物買&②信用売」を発注して、権利を取得したらすぐ売&買の注文を出して精算する、というものがあります。

こうすることで、株価が上がれば、①現物買で利益が出る一方②信用売で損失が出て、プラマイゼロ。

株価が下がった場合は、①現物買で損失が出る一方②信用売で利益が出て、プラマイゼロ。

意味が無い行動のように思えますが、意味が出てくるのは株主優待です。

①現物買の方では株主優待をゲットできる権利が得られる一方で、②信用売の方では株主優待を発行する義務が出てくる…なんてことが無いためです。つまり、権利だけを得られるのです。

なんともセコいテクニックですが、自分も一時期はこのテクニックを使って株主優待をゲットしていました。

さて、株価の値上がり・値下がりや優待の話はそれでいいとして、問題は「配当金」の取り扱いです。

かなりややこしい仕組みになっており、還付でトクをする?とも言われているので、今回はここを中心に解説します。

配当金の扱いはどうなるのか?

信用取引には「一般信用取引」と「制度信用取引」の2種類があるのですが、まずは前者のケースを説明します。

【一般信用取引・制度信用取引とは】

「一般信用取引」は逆日歩※のリスクが無い一方で、金利や株の賃貸料が高いというデメリットがあります。「制度信用取引」はその逆で、金利や株の賃貸料は安いかわりに逆日歩リスクがあります。

※逆日歩とは、証券会社が保有する株が少なくなってきたときに発生する特別な株調達費用です。優待のメリットが吹き飛ぶほどの費用になることもあるので、株主優待タダ取りでは「一般信用取引」が好まれています。

Ⅰ.現物買&一般信用売のケース

①現物買の方では、配当収益100,000とすると、20,315円(=国税15,315円と地方税5,000円)が源泉徴収され、入金は79,685円となります。

一方②信用売の方では「配当落ち調整金」として100,000円を証券会社から請求されます。

つまり、入金79,685円-支出100,000円=▲20,315円(=源泉徴収された分)だけ手出しとなりますね。

さて、この手出しはどうなるでしょうか?

⇒配当収益100,000円と、配当落ち調整金の▲100,000円が通算され、配当による損益はゼロ※ということになり、この源泉徴収された20,315円は還付されることになります。

確定申告をする場合は確定申告で返ってきますし、確定申告をしないサラリーマンでも「特定口座(源泉徴収あり)&株式数比例配分方式による配当金受取」として証券口座を設定していれば、年明けに証券会社の口座に勝手に還付してくれます。

※厳密には、所得税法における所得区分上、配当収入は「配当所得」、配当落ち調整金は「譲渡所得」に分けられるのですが、上場株式の損益計算上はこれらを通算できるので損益ゼロということになります。売買手数料・金利・貸株料なども計算対象になるので、厳密には損益は若干のマイナスとなるはずです。

Ⅱ.現物買&制度信用売のケース

上記同様、①現物買の方で配当収入100,000とすると、20,315円(=国税15,315円と地方税5,000円)が源泉徴収され、入金は79,685円となります。

一方②信用売の方では「配当落ち調整金」として84,685円を証券会社から請求されます。

つまり、入金79,685円-支出84,685円=5,000円(=源泉徴収された地方税分)だけ手出しとなります。

さて、この後はどうなるかというと…

⇒配当収益100,000円と、配当落ち調整金の▲84,685円が通算され、配当による損益は15,315円ということになり、この損益に対応する税金は3,111円(15,315円×20.315%)となり、源泉徴収された20,315円との差額17,204円は還付されることになります。

結果としては、還付17,204円-手出し5,000円=12,204円だけ現金収入を受けることができる※のです。

※売買手数料・金利・貸株料・逆日歩リスクは考慮外としています。

現物買&制度信用売は儲かるのか?

上記の計算のとおり、Ⅱ現物買&制度信用売のパターンでは現金収入メリットがあることになります。

例えば余裕資金が1,000万円あったとして、それを元手に配当利回り4%の銘柄を購入とするなら、配当金は400,000円。

これにⅡで計算した(12,204円/100,000円)を乗じると、48,816円の現金収入を得ることができることになります。

48,816円/1,000万円=0.5%程度。年間利回りに直すと6%にも近いことになります。

さて、こんなに都合の良いことはあるのでしょうか?

⇒ポイントは、Ⅱの※で記載した「逆日歩リスク」です。

売買手数料・金利・貸株料などは証券会社のルールに基づいて試算できるので、損をするのなら取引しなければいいだけです。

一方、逆日歩はいつ発生するのか、いくら発生するのか、売買が終わるまで分からない性質のものです。

これがどれだけ恐ろしいかというと、例えば人気優待銘柄の「すかいらーく」。

これの2020年12月末に発生した逆日歩は、一株当たり30円(年末年始を挟んで日数5日分)でした。

すかいらーくの12月28日(権利付き最終日)の株価終値は1,602円。

つまり、比率でいうと1.9%ほどの逆日歩コストになったということです。

還付によるメリットをはるかに上回るデメリットですね。。

さらに、問題はこれだけではなく、Ⅱのケースはそもそも「現物買&制度信用売」が同時に注文成立していることが大前提ですが、これが通らないこともごく稀にあるのです。(過去記事「株主優待タダ取りのリスク」参照)

1,000万円を元手にやっていて、同時に注文成立できなかった場合の譲渡損失は数百万にもなる恐れがあるでしょう。

まとめ

現物買&制度信用売によるクロス取引は、基本的には現金収入メリットがあることが多いとは思います。

しかし、上記のとおり、「逆日々リスク」「一方が注文成立しないリスク」に晒された時には、今までの儲けを大きく打ち消すほどのインパクトがありそうです。

考え方は人それぞれかもしれませんが、私はこの方法で儲けようとは思いません。

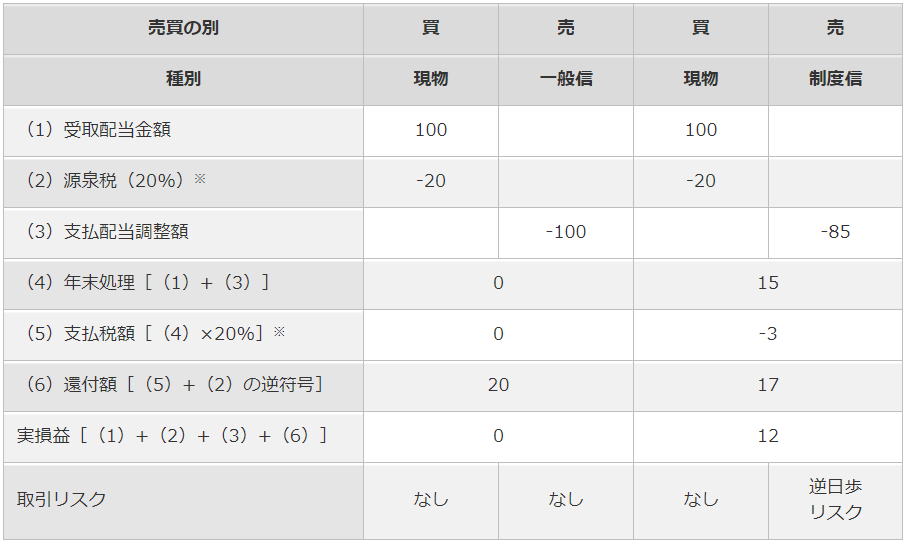

なお、カブドットコム証券からの転載ですが、以下の表は分かりやすいので、ご参考まで。

https://kabu.com/item/shinyo/detail.html

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】解説記事は こちらのリンク先からどうぞ。 クーポンコード「uwiu7tv61m」で1,000円OFF!

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。