社宅を活用した節税とは?【法人の節税策】

世間一般に知られている法人の節税策の一つとして、「社宅」を活用した節税策というものがあります。

社宅とは何か?なぜ社宅で節税になるのか?賃料の決め方は?社宅が会社所在地でもある場合は?

といった内容について、今回は解説していきたいと思います。

①社宅とは何か?

「社宅」とは、会社がその役員や従業員のために用意してあげた住まいのことです。

私が今まで働いてきた中でも、社宅に住んでいた時期がありました。

最も安いところでは、水道光熱費込みで9,000円の社宅に住んでたこともあります。

若手社員等で手取りが少ない人にとっては、とてもありがたい制度ですよね。

②なぜ社宅で節税になるのか?

特に一人社長の会社の場合などは、どの物件を社宅にするかは社長が自由に決めることができますね。

つまり、今住んでいる物件を法人契約に切り替えて、社宅扱いにすることも可能なわけです。

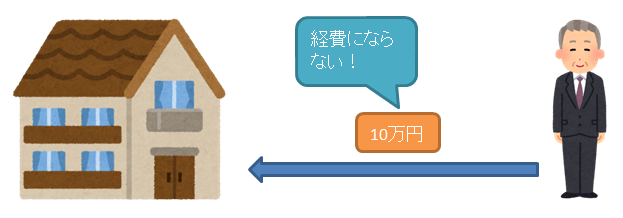

例えば、社長は今家賃10万円の物件に住んでいるとします。大家さんとは社長個人が契約を結んでいるとします。

この場合、10万円は当然経費にすることはできません。(⇔自宅兼事務所の場合は経費にできる余地はあります。)

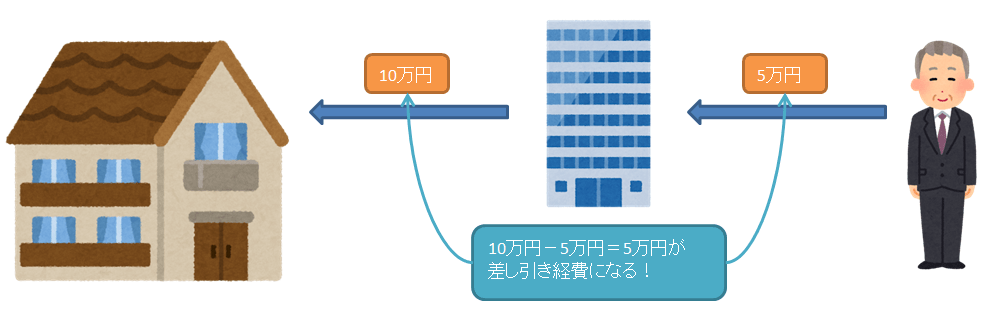

しかし、「大家さんと契約を結んでいるのが会社で、社宅に社長が住んでいる」という形にした上で、一定の賃料(ここでは5万円とします)を社長から貰った場合は・・

⇒5万円(賃料10万円-社長からの5万円)を経費にできる、という結論になるのです。

③賃料の決め方は?

上の例で言うと、社長から貰う賃料を4万円・3万円と下げれば下げるほど、会社の経費にできる金額は6万円・7万円と大きくなっていきます。

会社の経費を増やすためには、社長から貰う賃料をなるべく低くしたいところですが、どのように賃料を決めればよいでしょうか?

⇒一番シンプルなのは、大家に支払っている賃料の半額とすることです。

一方、面倒でももっと下げたいという場合には、以下のような計算式で算出した金額を賃料として取り決めることもできます。

次の(1)から(3)の合計額を賃貸料相当額とすることができます。

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積㎡/3.3㎡)

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

※法定耐用年数が30年以下の建物の場合には床面積が132㎡以下である住宅、法定耐用年数が30年を超える建物の場合には床面積が99㎡以下である住宅の場合。

https://www.nta.go.jp/m/taxanswer/2600.htm

↑の「建物/敷地の固定資産税の課税標準額」を確認するためには・・

⇒「賃貸借契約書」、「身分証明書」、「会社代表印」などを持参して市区町村等の自治体に行くことで写しをもらうことができます。

どこが管轄しているのか、何を持参すれば良いかは自治体によって異なりますので、事前に電話で問い合わせるのがスムーズでしょう。

④社宅が会社所在地でもある場合は?

社宅が会社所在地でもある場合、いわゆる「社宅兼事務所」というケースです。

この場合、通達では「③で決定した金額の70%以上を社長から受け取れば問題ない」とされています。

(参考:通達36-43 公的使用に充てられる部分がある住宅等 https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/04.htm)

つまり、③で決定した金額から最大30%減額できるイメージですね。

また、通達では「その使用の状況を考慮して通常の賃貸料の額を定めるものとする。」というのが前提としてあることから、例えば面積按分など自分なりに合理的な方法で計算した方が有利な場合は、その方法も認められる余地がありそうです。

スマホで固定電話なら【03plus】解説記事は

こちらのリンク先からどうぞ。

紹介ID「0926004794」でAmazonギフト券2,000円!

0円スタートプラン

![]() で気軽に開始可能。

で気軽に開始可能。

法務局に行かずに変更登記申請 —【GVA法人登記】公式クーポンコードで1,000円OFF!解説記事はこちらのリンク先からどうぞ。

無料から使えるクラウド会計ソフトなら【freee会計】最大3,576円OFFのクーポンコードにご興味の方は こちらのリンク先からどうぞ。